CIRCOLARE 28/2022 DEL 14/11/2022

ASSOLVIMENTO IMPOSTA DI BOLLO SU FATTURE ELETTRONICHE, ANCHE PER I FORFETTARI

In sintesi

Con l’avvento dell’obbligo di fatturazione elettronica per i soggetti aderenti al “regime forfettario” è sorto anche per essi l’obbligo di versare telematicamente l’imposta di bollo, essendo naturalmente impossibile apporre la marca da bollo cartacea su un documento elettronico.

Si ricorda che, in caso di fattura emessa da un soggetto aderente al “regime forfettario”, è sempre obbligatoria la marca da bollo da 2,00 €, salvo che l’importo della stessa sia inferiore a 77,47 €.

Di seguito si indica la periodicità canonica di versamento e due modalità per provvedervi.

| PERIODO | SCADENZA |

| 1° trimestre | 31 maggio |

| 2° trimestre | 30 settembre |

| 3° trimestre | 30 novembre |

| 4° trimestre | 28 febbraio |

Sono però previste delle semplificazioni:

- se per il primo trimestre l’importo dell’imposta di bollo da versare (entro il 31 maggio) è inferiore a 250,00 € tale versamento può essere fatto nei termini del secondo trimestre (quindi entro il 30 settembre);

- allo stesso modo se l’importo dell’imposta di bollo da versare nel primo e nel secondo trimestre è inferiore complessivamente a 250,00 €, il versamento può essere effettuato nei termini previsti per il versamento dell’imposta di bollo del terzo trimestre (quindi entro il 30 novembre)

Pertanto, se, come comunemente accade, nei primi 3 trimestri vengono emesse meno di 125 fatture su cui apporre la marca da bollo da 2,00 €, le uniche due scadenze sono:

| PERIODO | SCADENZA |

| 1°, 2° e 3° trimestre | 30 novembre |

| 4° trimestre | 28 febbraio |

COME PAGARE

PRIMA MODALITA’

È possibile versare un modello F24 tramite la propria applicazione home banking; i codici tributo sono i seguenti:

| PERIODO | CODICE TRIBUTO | ANNO RIFERIMENTO |

| 1° trimestre | 2521 | L’anno cui si riferisce il trimestre |

| 2° trimestre | 2522 | L’anno cui si riferisce il trimestre |

| 3° trimestre | 2523 | L’anno cui si riferisce il trimestre |

| 4° trimestre | 2524 | L’anno cui si riferisce il trimestre |

Di seguito un esempio relativo al 4°trimestre 2021

All’atto pratico è quindi sufficiente contare le fatture elettroniche emesse nel periodo di riferimento (come sopra indicato), moltiplicare per 2 e provvedere al versamento con la modalità sopra descritta.

ATTENZIONE: nel caso di versamento cumulativo nel 3° trimestre per i primi 3 trimestri, andranno comunque rispettati i 3 distinti codici tributo, di seguito un esempio.

Un contribuente forfettario ha emesso n.3 fatture nel primo trimestre, n. 4 fatture nel secondo, n. 6 fatture nel terzo e n. 10 fatture nel quarto. Di seguito si riportano i versamenti dovuti:

| PERIODO | CODICE TRIBUTO | IMPORTO | SCADENZA |

| 1° trimestre | 2521 | 3 x 2 = 6,00 € | 30 novembre |

| 2° trimestre | 2522 | 4 x 2 = 8,00 € | 30 novembre |

| 3° trimestre | 2523 | 6 x 2 = 12,00 € | 30 novembre |

| 4° trimestre | 2524 | 10 x 2 = 20,00 € | 28 febbraio |

SECONDA MODALITA’

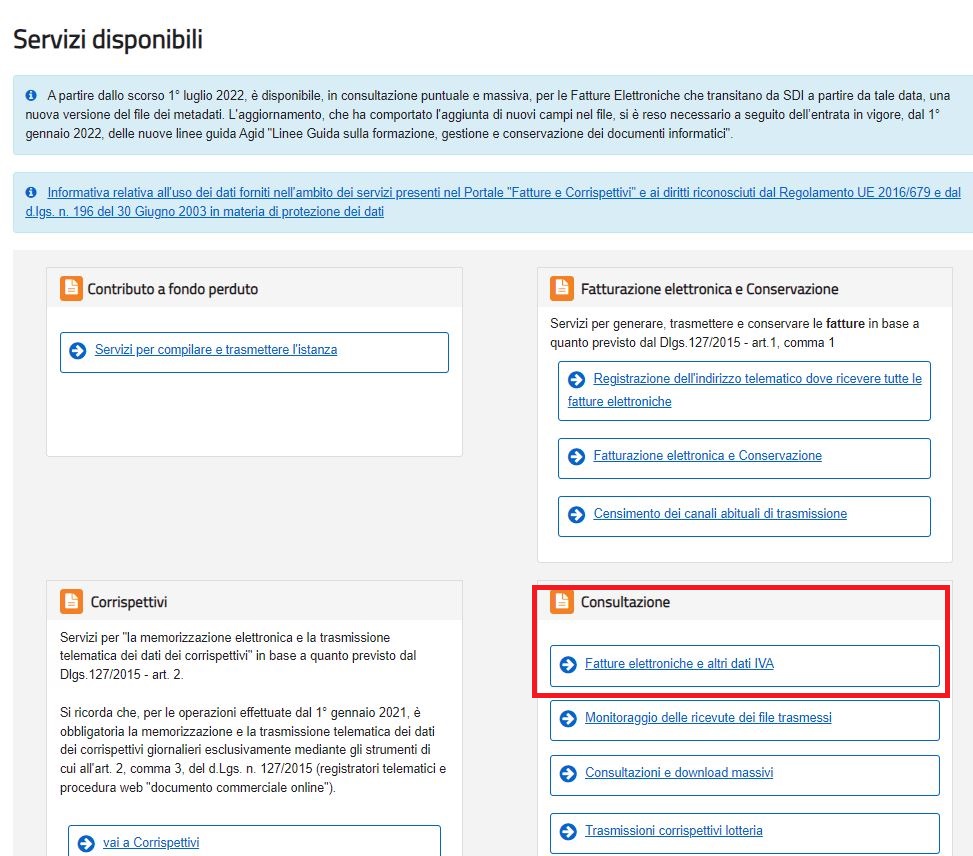

È possibile accedere al sito “fatture e corrispettivi” (https://ivaservizi.agenziaentrate.gov.it/portale/) dell’Agenzia delle entrate e, dopo essersi autenticati con SPID, seguire i passaggi sotto riportati.

- Selezionare “fatture elettroniche e altri dati IVA”

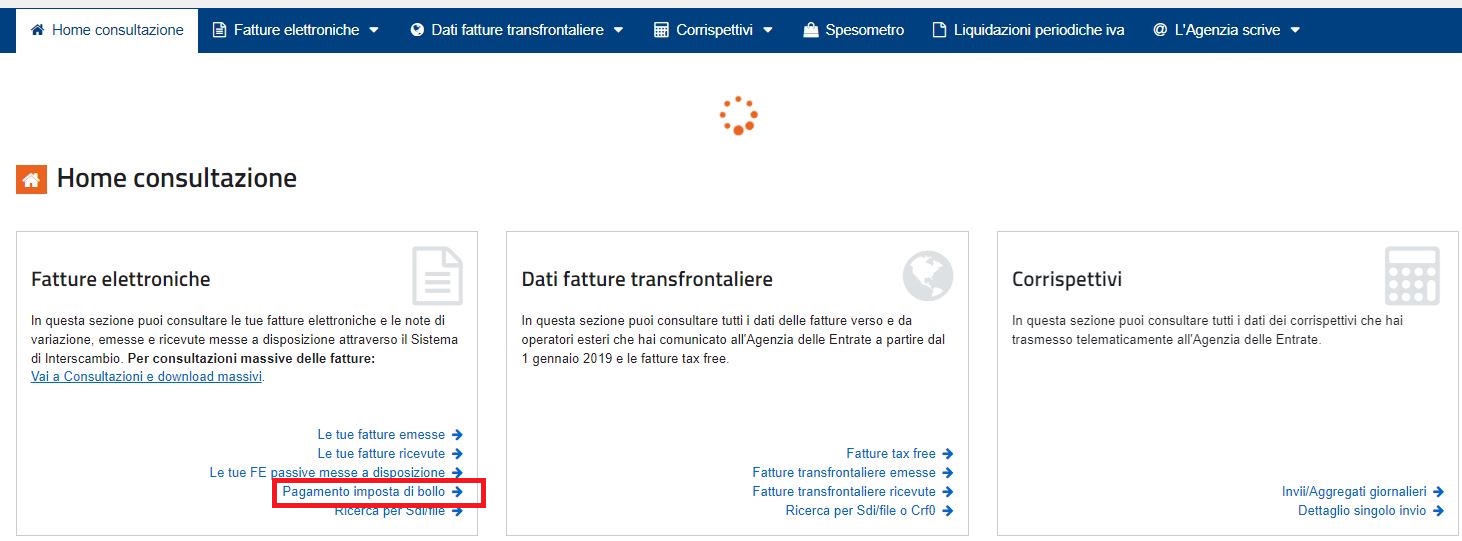

- Selezionare “pagamento imposta di bollo”

- Cliccare il box blu nella colonna dettaglio

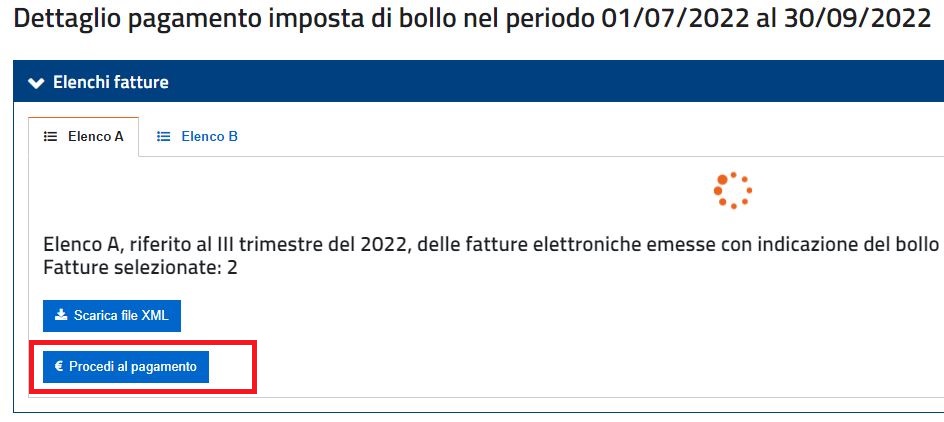

- Cliccare “procedi al pagamento”

N.B. Come si nota dall’immagine sopra riportata sono presenti due elenchi.

- l’elenco A riporta le fatture elettroniche in cui il contribuente forfettario ha indicato l’imposta di bollo;

- l’elenco B riporta le fatture in cui in cui il contribuente forfettario ha invece dimenticato di inserire tale informazione; all’atto pratico il sistema intercetta tutte le fatture emesse con il codice IVA dei forfettari e superiori a 77,47 €.

Cliccando “procedi al pagamento” si assolve l’importo relativo ad entrambi gli elenchi, inserendo le informazioni richieste nella schermata sotto riportata.