CIRCOLARE 18/2024 DEL 15 APRILE 2024

IL TRATTAMENTO FISCALE DELLE SPESE DI RAPPRESENTANZA

| Rif. normativi

e di prassi: |

Art. 108, co. 2 e segg., TUIR |

| Art. 19-bis.1, comma 1, lettera h), D.P.R. 633/1972 | |

| D.M. 19 novembre 2008 |

In sintesi

L’attuale disciplina delle spese di rappresentanza è contenuta nell’articolo 108, comma 2, Tuir che individua specifici criteri di qualificazione e limiti quantitativi di deducibilità fiscale delle stesse spese, rapportandole al volume dei ricavi dell’impresa.

Le disposizioni attuative della citata disposizione sono contenute nel D.M. 19 novembre 2008 che richiede:

- che il sostenimento della spesa abbia finalità promozionali o di pubbliche relazioni e risponda comunque a criteri di ragionevolezza e coerenza;

- che la spesa non sia collegata ad una controprestazione (criterio della gratuità).

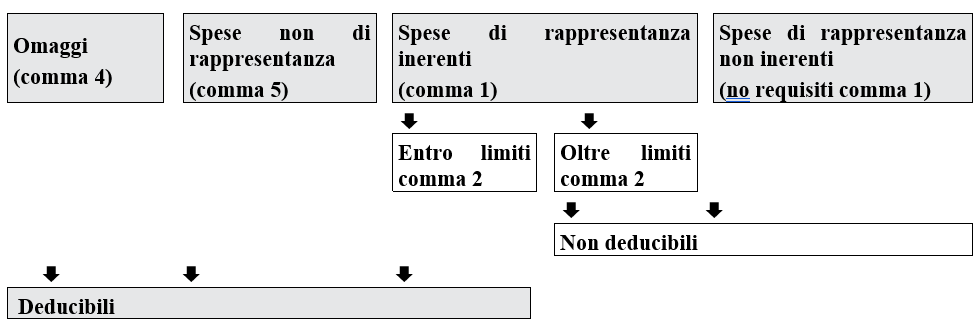

Sono individuate le seguenti tipologie di spesa:

Gli oneri che costituiscono spese di rappresentanza ex lege (comma 1)

Le spese di rappresentanza si distinguono dalle spese di pubblicità in ragione della gratuità dell’erogazione di un bene o di un servizio nei confronti di clienti o potenziali clienti.

Le spese di pubblicità sono, invece, caratterizzate dalla presenza di un contratto a prestazioni corrispettive con l’obbligo della controparte di pubblicizzare o propagandare il marchio o il prodotto dell’impresa al fine di incrementarne la domanda.

L’articolo 1, comma 1, primo periodo, D.M. 19 novembre 2008 individua l’inerenza delle spese di rappresentanza nell’effettivo sostenimento di spese per “erogazioni a titolo gratuito” di beni e servizi effettuate con “finalità promozionali o di pubbliche relazioni” e il cui sostenimento risponda a criteri di “ragionevolezza” in funzione dell’obiettivo di generare anche potenzialmente benefici economici per l’impresa ovvero sia “coerente” con pratiche commerciali di settore.

Secondo la circolare n. 34/E/2009 dell’Agenzia delle entrate il requisito della coerenza deve essere verificato in alternativa a quello della ragionevolezza:

- se una spesa non è ragionevole in termini di costo/beneficio, ma risulta coerente con le pratiche del settore, essa può comunque essere considerata spesa di rappresentanza (deducibile entro il plafond); viceversa

- se la spesa è ragionevole, essa può anche non essere coerente con le pratiche del settore.

L’articolo 108, comma 2, Tuir prevede la deducibilità delle spese di rappresentanza nel periodo di imposta del sostenimento se rispondenti ai requisiti di inerenza stabiliti dal D.M. 19 novembre 2008, anche in funzione della natura e della destinazione delle stesse.

Le spese di rappresentanza vanno commisurate all’ammontare dei ricavi e proventi della gestione caratteristica dell’impresa, risultanti dalla dichiarazione dei redditi relativa al periodo d’imposta in cui le stesse sono sostenute, in misura pari:

- all’1,5% dei ricavi e altri proventi fino a 10.000.000 di euro;

- allo 0,6% dei ricavi e altri proventi per la parte eccedente 10.000.000 di euro e fino a 50.000.000 di euro;

- allo 0,4% dei ricavi e altri proventi per la parte eccedente 50.000.000 di euro.

L’eccedenza di spesa di rappresentanza rispetto ai limiti percentuali esplicitati non è deducibile.

ESEMPIO

Se nel 2023 sono conseguiti ricavi per un ammontare pari a 60.000.000 di euro, il plafond di deducibilità delle spese di rappresentanza relativo al medesimo esercizio è pari a 430.000 euro, ottenuto dalla somma tra:

• 0,015 x 10.000.000,00 = 150.000,00;

• 0,006 x 40.000.000,00 (50.000.000,00 – 10.000.000,00) = 240.000,00;

• 0,004 x 10.000.000,00 (60.000.000,00 – 50.000.000,00) = 40.000,00.

L’articolo 3, comma 1, D.M. 19 novembre 2008 prevede una particolare disciplina per la deducibilità delle spese di rappresentanza sostenute dalle imprese di nuova costituzione, che permette il rinvio della deduzione di tali spese al periodo di imposta in cui vengono conseguiti i primi ricavi.

In aggiunta ai requisiti sopra esposti, il Legislatore ha istituito delle presunzioni legali utili a qualificare una spesa di rappresentanza

L’articolo 1, comma 1, secondo periodo, D.M. 19 novembre 2008 ha individuato tipologie di spesa che sono considerate spese di rappresentanza a prescindere:

- viaggi turistici in occasione dei quali siano programmate e in concreto svolte significative attività promozionali dei beni e dei servizi oggetto dell’attività caratteristica;

- feste, ricevimenti e altri eventi di intrattenimento organizzati in occasione di ricorrenze aziendali, di festività, dell’inaugurazione di nuove sedi, uffici o stabilimenti ovvero di mostre, fiere ed eventi in cui siano esposti i beni e i servizi dell’impresa;

- ogni altra spesa per beni e servizi distribuiti o erogati gratuitamente, inclusi i contributi erogati gratuitamente per convegni, seminari o manifestazioni, il cui sostenimento rientri nei requisiti di inerenza.

| Eccezione |

| Le spese relative a beni ceduti gratuitamente di valore unitario non superiore a 50 euro sono deducibili dal reddito di impresa senza considerare il meccanismo del plafond di deducibilità dell’articolo 108, comma 2, Tuir (omaggi). |

Le spese interamente deducibili (comma 5)

L’articolo 1, comma 5, D.M. 19 novembre 2008 individua una particolare tipologia di spese: si tratta di spese che meritano la piena deducibilità, salvo la verifica del limite del 75%, se si tratta di spese di vitto e alloggio. Si tratta delle seguenti spese:

- per ospitare clienti, anche potenziali, in occasione di mostre, fiere, esposizioni ed eventi simili in cui sono esposti i beni e i servizi prodotti dall’impresa o in occasione di visite a sedi, stabilimenti o unità produttive dell’impresa;

- per ospitare clienti, anche potenziali, sostenute nell’ambito di iniziative finalizzate alla promozione di specifiche manifestazioni espositive o altri eventi simili da parte di imprese la cui attività caratteristica consiste nell’organizzazione di manifestazioni fieristiche e altri eventi simili;

- sostenute direttamente dall’imprenditore individuale in occasione di trasferte effettuate per la partecipazione a mostre, fiere, ed eventi simili in cui sono esposti beni e servizi prodotti dall’impresa o attinenti all’attività caratteristica della stessa.

La necessità di prevedere una specifica disposizione è legata al fatto che quelle appena elencate sono spese che possono essere confuse con alcune di quelle qualificate di rappresentanza nel comma 1 del decreto, mentre si è ritenuto che esse avessero diritto a beneficiare della piena deducibilità (al contrario di quella prevista al comma 1). L’elencazione delle fattispecie del presente comma deve intendersi tassativa, come confermato dalla circolare n. 34/E/2009.

Con riferimento alle spese per l’ospitalità dei clienti effettivi o potenziali: L’Agenzia delle entrate afferma che si possono considerare clienti potenziali quelli che hanno già manifestato, ovvero possono manifestare, interesse all’acquisto verso i beni o servizi dell’impresa, ovvero siano i destinatari dell’attività caratteristica dell’impresa in quanto svolgono attività affine o collegata nell’ambito della filiera produttiva

L’Agenzia delle entrate ha avuto modo di affermare che i requisiti richiesti devono essere considerati tassativamente:

- il requisito oggettivo, in termini di luoghi espressamente previsti. Se il cliente, per la firma di un contratto, viene invitato in una località balneare, ovvero in una fiera dove l’impresa non espone, tale spesa non è interamente deducibile (sarà spesa di rappresentanza);

- il requisito soggettivo, in termini di ospitalità per i soli clienti. Se vengono invitati agenti, fornitori, giornalisti ed esperti, etc., tale spesa non è a priori interamente deducibile, ma va considerata secondo le ordinarie regole di inerenza (si ritiene spesa di rappresentanza).

Tali spese devono però rispettare stringenti obblighi documentali, in particolare dovrà essere evidenziata la generalità dei soggetti ospitati.

Visto il trattamento di favore per i clienti (effettivi o potenziali) l’Agenzia delle entrate si preoccupa di avere a disposizione gli elementi per collegare dette spese a tali soggetti. La documentabilità è talmente rilevante che un’eventuale irregolarità da tale punto di vista fa perdere il diritto alla deduzione integrale. Se la spesa è effettivamente stata sostenuta per l’ospitalità di un cliente, la questione documentale in alcuni casi non preoccupa: il biglietto aereo e l’albergo sono solitamente nominativi. Pare, invece, più difficile costituire la documentazione per altre spese, quali le spese di vitto (ad esempio, il pranzo al ristorante, in quanto sulla fattura non vengono stampati i nominativi dei soggetti che vi hanno partecipato).

La circolare n. 34/E/2009 pare permettere l’integrazione della documentazione di supporto anche a posteriori, in occasione di un’eventuale verifica; si consiglia comunque di mantenere memoria del motivo di sostenimento della spesa integrando la descrizione del documento di spesa o della scrittura contabile in partita doppia.

Contabilizzazione

Con queste regole base è possibile fornire un quadro delle varie possibilità che si possono verificare nell’azienda e, quindi, fornire un riepilogo delle modalità di contabilizzazione, il relativo trattamento fiscale e la possibilità di detrarre l’Iva (ovviamente se esposta nel documento di spesa registrato).

Le spese di vitto e alloggio sono deducibili nel limite del 75% del costo sostenuto: se tali spese sono anche spese di rappresentanza, prima occorre ridurle al 75% e poi si procede alla verifica del plafond.

In altri termini, le spese per vitto e alloggio qualificabili come spese di rappresentanza devono essere assoggettate:

a) in via preliminare, alla disciplina prevista dall’articolo 109, comma 5, Tuir per le spese relative a prestazioni alberghiere e a somministrazioni di alimenti e bevande (75% del costo sostenuto);

b) successivamente, alla verifica ai sensi dell’articolo 108, comma 2, Tuir ai sensi del quale l’importo delle predette spese deve essere sommato alle altre spese di rappresentanza e la cui deducibilità deve rispettare il plafond di deducibilità calcolato percentualmente sul volume dei ricavi.

Diverso è invece il trattamento tributario delle spese relative a prestazioni alberghiere e a somministrazioni di alimenti e bevande che rientrano nella disciplina delle spese per “ospitalità clienti”: tali spese non sono da qualificare come spese di rappresentanza e non sono soggette al plafond di deducibilità ma sono deducibili al 75% del loro ammontare.

Si consiglia pertanto alla gentile Clientela, come suggerito dalla stessa Agenzia delle entrate nella citata circolare n. 34/E/2009, di osservare nella registrazione dei documenti la seguente suddivisione conforme alle categorie del decreto, in modo tale da rendere possibile una corretta e immediata verifica della quota deducibile (sia in sede di compilazione della dichiarazione dei redditi, sia da parte dei verificatori):

| Tipologia spesa | Limite 75% vitto e alloggio | Imposte dirette | Iva detraibile |

| Spese di rappresentanza – non vitto e alloggio | No | Plafond | No |

| Spese di rappresentanza – vitto e alloggio | Sì | Plafond | No |

| Spese di rappresentanza non inerenti | — | Indeducibili | No |

| Omaggi | No | Limite unitario 50 euro | Limite unitario 50 euro |

| Ospitalità clienti – non vitto e alloggio | No | Interamente deducibili | Sì |

| Ospitalità clienti – vitto e alloggio | Sì | Interamente deducibili | Sì |

Per quanto riguarda la disciplina prevista ai fini Iva, l’articolo 19-bis.1, comma 1, lettera h), D.P.R. 633/1972 rinvia la detrazione dell’imposta sul valore aggiunto delle spese di rappresentanza alla disciplina prevista per le imposte sui redditi, prevedendo che non è ammessa in detrazione l’Iva assolta sulle spese di rappresentanza tranne quelle sostenute per l’acquisto di beni di costo unitario non superiore a 50 euro.

Indipendentemente dal fatto che la spesa sia deducibile ai fini delle imposte sui redditi in tutto o in parte nel rispetto del plafond, se è qualificata come spesa di rappresentanza, è preclusa la detrazione dell’imposta sul valore aggiunto. Al contrario, le spese di ospitalità clienti permettono la detrazione dell’Iva, proprio perché non sono qualificate spese di rappresentanza.